३० कात्तिक, काठमाडौं । बैंकहरूको औसत निष्क्रिय कर्जा ४ प्रतिशत माथि पुगेको छ । आर्थिक शिथिलताले कर्जा ‘रिकभरी’ प्रभावित हुँदै जाने र धितो लिलाम हुन नसक्दा गैरबैंकिङ सम्पत्ति बढ्दै गएको छ ।

निष्क्रिय कर्जा बढ्दै जाँदा कर्जा नोक्सानी व्यवस्था बढ्दै गएको छ भने निष्क्रिय कर्जालाई छुट्याएको कर्जा नोक्सानी व्यवस्था समायोजनपछिको खुद कर्जामा निष्क्रिय कर्जा अनुपात (खुद निष्क्रिय कर्जा) पनि बढ्दै गएको छ ।

गत असार मसान्तमा खुद निष्क्रिय कर्जा ४ प्रतिशतभन्दा तल र खुद निष्क्रिय कर्जा १ प्रतिशतभन्दा केही माथि मात्रै थियो । तीन महिनापछि चालु आर्थिक वर्ष प्रथम त्रैमासको अपरिष्कृत वित्तीय विवरण प्रकाशित गर्दा वाणिज्य बैंकहरूको कुल निष्क्रिय कर्जा अनुपातसँगै खुद निष्क्रिय कर्जा अनुपात पनि बढ्दै गएको छ । खुद निष्क्रिय कर्जा अनुपात औसतमा १.५ प्रतिशतभन्दा माथि लागेको छ ।

निष्क्रिय कर्जा मात्रै नभई बैंकहरूको गैरबैंकिङ सम्पत्ति समेत बढ्दै गएको छ । चालु आव प्रथम त्रैमास आउँदा वाणिज्य बैंकहरूको मात्रै गैरबैंकिङ सम्पत्ति ३७ अर्ब नाघेको छ । विकास बैंक र फाइनान्स कम्पनीको गैरबैंकिङ सम्पत्ति पनि निरन्तर वृद्धि हुँदा बैंकिङ क्षेत्रले घरजग्गा व्यवस्थापनमा नै ठूलो समय र स्रोतसाधन खर्च गर्नुपर्ने अवस्था आएको छ ।

आव २०७८/७९ असार मसान्तमा १.२० प्रतिशत रहेको वाणिज्य बैंकहरूको औसत निष्क्रिय कर्जा अनुपात २०८१ असोज मसान्तमा ४ प्रतिशत नाघेको छ । २०८० असार मसान्तमा २.९८ प्रतिशत पुगकोेमा २०८१ असार मसान्तमा ३.७६ प्रतिशत थियो ।

नेपाल राष्ट्र बैंकले २०८० पुसबाट बैंकहरूले निष्क्रिय कर्जामा लगानी गरेको कर्जा नोक्सानी व्यवस्थापछिको खुद निष्क्रिय कर्जा अनुपात समेत प्रकाशित गर्दै आएको छ । २०८० पुसमा १.१३ प्रतिशत रहेको खुद निष्क्रिय कर्जा अनुपात २०८१ असारमा १.०६ प्रतिशत थियो । २०८१ असोज मसान्तमा १.५ प्रतिशतभन्दा माथि लागेको बैंकहरूले प्रकाशित गरेको ‘बासेल डिस्क्लोजर रिपोर्ट’ ले देखाउँछ ।

कति बढ्यो गैरबैंकिङ सम्पत्ति ?

यही गतिमा बैंकहरूको गैरबैंकिङ सम्पत्ति पनि बढेको छ । २०७८/७९ सम्म वाणिज्य बैंकहरूको गैरबैंकिङ सम्पत्ति ४/५ अर्ब मात्रै रहेकोमा पछिल्लो दुई आवमा २६/२७ अर्बले बढेको थियो । गत असार मसान्तमा करिब ३१ अर्ब रहेको गैरबैंकिङ सम्पत्ति असोज मसान्तमा बढेर ३७ अर्ब पुगेको एक बैंकरले बताए ।

गैरबैंकिङ सम्पत्ति पनि निष्क्रिय कर्जा नै हो । बैकहरूले धितो लिलामीमा निकाल्दा बिक्री हुन नसकेपछि त्यसलाई सरकारले राख्ने र पुनः बिक्री गर्ने प्रयास गर्छन् । तर, घरजग्गा कारोबार ठप्प हुँदा धितो लिलामी हुन सकेको छैन, जसले गर्दा बैंकहरूले सरकारको गैरबैंकिङ सम्पत्ति पनि बेच्न सकेका छैनन् ।

बैंकहरूले कर्जा असुल नभए पनि उक्त कर्जाका लागि आवश्यक कर्जा नोक्सानी व्यवस्था गर्नुका साथै धितो लिलाम प्रक्रिया अगाडि बढाउँछन् । उनीहरूले गैरबैंकिङ सम्पत्ति बुक गरे पनि त्यो असुल हुन नसकेको कर्जा नै हो ।

यस्तै राष्ट्र बैंकले विभिन्न समयमा दिएको सुविधा प्रयोग गर्दै कर्जा पुनर्संरचना र पुनर्तालिकीकरण समेत भएको त्यसले समेत निष्क्रिय कर्जा घटाउन केही सहयोग पुगेको छ ।

प्रकाशित भएको निष्क्रिय कर्जा अनुपात ४ प्रतिशतभन्दा माथि लागेको देखिए पनि गैरबैंकिङ सम्पत्ति, कर्जा पुनर्संरचना र पुनर्तालिकीकरणका माध्यमले समेत निष्क्रिय कर्जा लुक्ने भएकाले बैंकिङ क्षेत्रको सम्पत्ति गुणस्तरको अवस्था कस्तो हो भन्ने यकिन तथ्याकं छैन ।

वैकल्पिक उपाय आवश्यक

बैंकर र राष्ट्र बैंक पनि बैकहरूको सम्पत्तिको गुणस्तर खस्किँदै गएको र त्यसको व्यवस्थापन गर्ने वैकल्पिक उपाय सोच्नुपर्ने बताउँछन् ।

‘बैंकहरूको सम्पत्तिको गुणस्तर जोखिमको तहमा नै पुगेको अवस्था होइन । बैंकहरूले सम्पत्तिको गुणस्तर सुधार गर्न धितो लिलाम गर्ने र नबिकेको धितो सरकारको घरजग्गा कारोबार गर्ने कि नयाँ परियोजना खोजेर लगानी गर्ने भन्ने अवस्था हो,’ एनएमबी बैंकका प्रमुख कार्यकारी अधिकृत (सीईओ) तथा नेपाल बैंकर्स संघ अध्यक्ष सुनिल केसी भन्छन्, ‘राष्ट्र बैंकले पनि यस विषयमा काम सुरु गरेको छ । सम्पत्ति व्यवस्थापन कम्पनी वा नेपाल धितोपत्र बोर्ड मार्फत कुनै औजार जारी गर्ने र सीमित अवधिको फन्ड व्यवस्थापन गरेर सोही फन्डको लगानीमा सम्पत्ति व्यवस्थापन गर्ने विकल्प पनि हुन सक्छ । त्यसका लागि धितोपत्र सम्बन्धी ऐनमा संशोधन गरेर जान पनि सकिन्छ ।’

अहिलेमात्र नभई, आगामी दिनमा पनि गैरबैंकिङ सम्पत्ति बैंकिङ क्षेत्रका लागि चुनौतीपूर्ण बन्दै जाने देखिन्छ । बैंकहरूले प्रवाह गर्ने कुल कर्जामध्ये दुई तिहाई हिस्सा घरजग्गा धितोको छ । २०८१ भदौमा बैंकहरूबाट प्रवाह भएको ६६.२ प्रतिशत कर्जाका लागि घरजग्गा धितो सुरक्षणका रूपमा रहेको राष्ट्र बैंकको तथ्यांक छ । १३.२ प्रतिशत कर्जाका लागि चालु सम्पत्ति (कृषि तथा गैरकृषिजन्य वस्तु) सुरक्षणका रूपमा छ ।

के छ राष्ट्र बैंक तयारी ?

राष्ट्र बैंकले भने छुट्टै ऐनमार्फत अधिकार सम्पत्ति व्यवस्थापन कम्पनी स्थापन गर्न कानुनी मस्यौदा तयारी थालेको छ । मौद्रिक नीतिमा नै घोषणा गरेर राष्ट्र बैंकले प्रक्रिया अगाडि बढाएको हो ।

‘बैंक तथा वित्तीय संस्थाको निष्क्रिय सम्पत्ति तथा गैरबैंकिङ सम्पत्ति व्यवस्थापन गर्न सम्पत्ति व्यवस्थापन कम्पनी स्थापना गर्ने प्रयोजनका लागि सम्पत्ति व्यवस्थापन ऐनको मस्यौदा तर्जुमा गरी नेपाल सरकारसमक्ष पेस गरिनेछ,’ चालु आवको मौद्रिक नीतिमा छ ।

राष्ट्र बैंक प्रवक्ता रामु पौडेल कम्पनी ऐन अन्तर्गत सम्पत्ति व्यवस्थापन कम्पनी स्थापना गर्ने हो भने त्यसले काम गर्न सक्दैन भन्ने निष्कर्ष रहेकाले ऐनको मस्यौदा तर्जुमा गर्न लागिएको बताउँछन् ।

‘सम्पत्ति व्यवस्थापन कम्पनी २/३ वटा मोडेलको हुन सक्छ । एउटा तत्कालीन अवस्थामा केही समय दिएर भूकम्पपछिको पुनर्निमार्ण प्राधिकरण जस्तै सम्पत्ति व्यवस्थापन प्राधिकरण बनाएर निश्चित समयसीमामा सम्पत्ति व्यवस्थापन गरेपछि त्यसलाई खारेज गर्ने गरी पनि लैजान सकिन्छ,’ पौडेल भन्छन्, ‘यस्तै छुट्टै ऐनमार्फत अधिकारसम्पन्न कम्पनी स्थापना गर्न पनि सकिन्छ । विभिन्न देश अनुसार फरक–फरक मोडेल छन् । भारतमा सम्पत्ति व्यवस्थापन गर्ने धेरै कम्पनी छन् ।’

कसले नियमन र सुपरीवेक्षण गर्ने, कस्तो अधिकार दिने भन्ने बलियो ऐन व्यवस्था पनि हुनुपर्ने पौडेल बताउँछन् । ‘बैंकहरूको निष्क्रिय कर्जा बढेको छ । वित्तीय क्षेत्रमा जोखिम बढेर गएको छ । बैंकहरूको सम्पत्तिको गुणस्तर खस्केको छ,’ उनले भने, ‘विगत दुई वर्षको तुलनामा बैंकहरूको गैरबैंकिङ सम्पत्ति पनि बढेको छ । यसले रिकभरीमा समस्या वा बिग्रिएको सम्पत्ति बढ्दै गएको देखिए पनि अहिलेको अवस्था जोखिमपूर्ण नै भइसकेको छैन । दक्षिण एसियाको अन्य बैंकहरूको हेर्दा हाम्रोमा धेरै जोखिम होइन ।’

निष्क्रिय कर्जा ५ प्रतिशत नाघेका बैकहरूको पनि खुद निष्क्रिय कर्जा ५ प्रतिशतभन्दा धेरै कम रहेको उनले बताए । ‘निष्क्रिय कर्जासँगै खुद निष्क्रिय कर्जा पनि बढ्दै गएको छ । त्यो केन्द्रीय बैकको पनि चासोको विषय हो । आर्थिक अवस्था, रिकभरीमा देखिएका समस्याले केही चुनौती देखिएको हो,’ उनले भने ।

नियामकीय रूपमा निष्क्रिय कर्जा बढ्यो भन्दैमा त्यसलाई नियामकीय व्यवस्थामा फरक हुने भन्ने नरहेको उनले बताए । ५ प्रतिशत निष्क्रिय कर्जा नाघ्दा शीघ्र सुधारात्मक कारबाहीको व्यवस्था विनियमावलीमा भए पनि उक्त व्यवस्था हटिसकेको छ । सम्पत्तिको गुणस्तर विश्लेषण गर्ने एउटा उपाय भए पनि ५ प्रतिशतभन्दा माथि जानु हुँदैन भन्ने नभएको उनले बताए ।

बैंकर्स संघ अध्यक्ष केसी भने ५ प्रतिशतभन्दा बढी निष्क्रिय कर्जामा नोक्सानी व्यवस्था गर्दा खर्च कटौती गर्न नपाइने र करमा फरक व्यवस्था रहेकाले समस्या भएको बताउँछन् ।

कर्जा पुनर्संरचना/पुनर्तालिकीकरण भाखा नाघेर निष्क्रिय कर्जाको कुनै तहमा रहेर कर्जा नोक्सानी व्यवस्था रहेको भए निश्चित रकमसम्म ब्याजदर भुक्तानी नभई उक्त सुविधा नपाइने भएकाले कर्जा पुनर्संरचना गरेर निष्क्रिय कर्जा लुक्ने अवस्था नहुने राष्ट्र बैंक प्रवक्ता पौडेलको तर्क छ ।

राष्ट्र बैंकले तोकेको सर्तमा पुनर्संरचना/पुनर्तालिकीकरण नभएका कर्जा निष्क्रिय कर्जामा नै रहने उनले बताए । पुनर्संरचना/पुनर्तालिकीकरण भएको कर्जा पनि बैंकहरूले छुट्टै विवरण तयार गर्नुपर्ने हुन्छ । यस्तो कर्जा ठूलो परिमाणमा नभएको पौडेलको दाबी छ ।

विज्ञ के भन्छन् ?

बैंकिङ विज्ञ बीएन घर्ती बैंकहरूले सम्पत्ति व्यवस्थापन गर्नेमा केन्द्रित हुन नहुने बताउँछन् । त्यसका लागि फरक संरचना तयार गरेर बैंकहरूलाई नयाँ सोचमा काम गर्ने अवस्था बनाउनुपर्ने उनको तर्क छ ।

निष्क्रिय कर्जा र गैरबैंकिङ सम्पत्ति व्यवस्थापनका विकल्प सम्पत्ति व्यवस्थापन कम्पनी रहेको उनले बताए । ‘ठूलो पूँजी सहितको कम्पनी स्थापना गर्ने र उक्त कम्पनीले निष्क्रिय कर्जा तथा गैरबैंकिङ सम्पत्ति किनेपछि बैंकहरूले आफ्नो नियमित काम गर्न सक्छन् । यस्तो कम्पनी बैंकहरूले पनि स्थापना गर्न सक्छन्,’ उनले भने, ‘यसका लागि कम्पनी कानुन अनुसार कम्पनी स्थापना गर्नेभन्दा पनि कानुनी संरचना बनाएर जानुपर्छ । त्यसका लागि सरकारले वातावरण बनाउनुपर्छ ।’

यस्तै राष्ट्र बैंक, बैंकहरू र रियल इस्टेट व्यवसायी समेत मिलेर घर कर्जा वा त्यससँग सम्बन्धित कर्जा कसरी प्रवर्द्धन गर्न सकिन्छ भन्ने एउटा रणनीति बनाउने र त्यसले रियल इस्टेट व्यवसायलाई ‘भाइब्रेन्ट’ बनाउन सकिने उनको भनाइ छ ।

त्यसले बैंकहरूको धितो लिलामी सहज बन्ने उनको तर्क छ । ‘अर्को विकल्प बैंकहरूले आफैं रणनीति बनाउने र अगाडि जाने हो,’ उनले उदाहरण दिँदै भने, ‘२०६६ मा बैंकहरूको रियल इस्टेटमा धेरै कर्जा थियो । कुल कर्जामा उक्त क्षेत्रमा लगानी भएको कर्जामा अनुपात किस्ट, ग्रान्ड, बैंक अफ एसिया लगायत उच्च थियो । त्यतिबेला किस्ट बैंकले जोखिम विविधीकरण योजना बनाएर जग्गा लिनेलाई बैंकले ऋण पनि दिने, रियल इस्टेटबाट घर बनाउनेलाई कर्जा दिनेजस्ता ८/१० वटा योजना बनाएर रियल इस्टेट कर्जा घटाएका थियौं ।’

तीन बैंकको निष्क्रिय कर्जा नाघ्यो ५ प्रतिशत

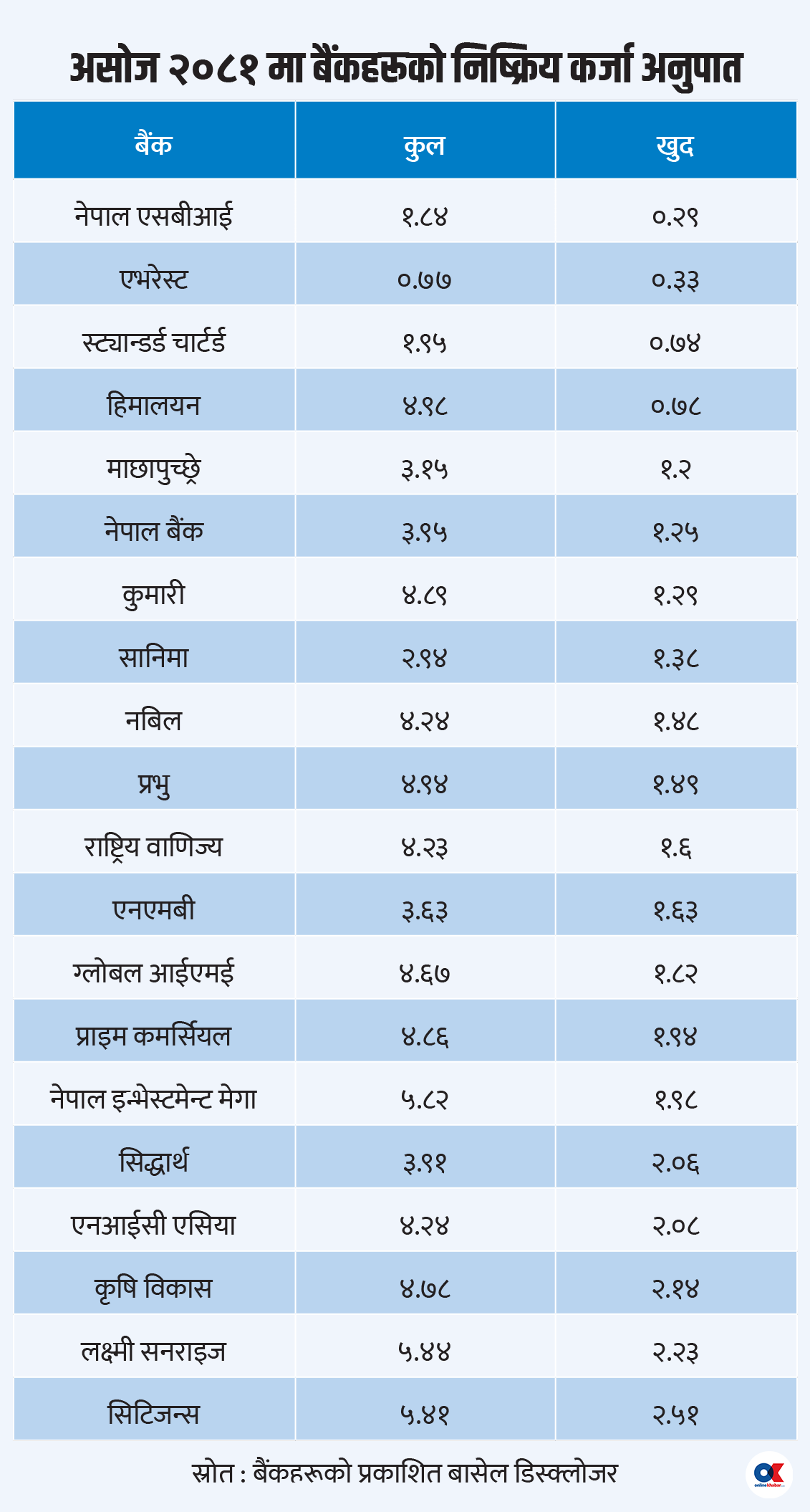

चालु आव प्रथम त्रैमासमा तीन वाणिज्य बैंकको निष्क्रिय कर्जा ५ प्रतिशत नाघेको छ । असोज मसान्तमा नेपाल इन्भेस्टमेन्ट मेगा बैंकको कुल निष्क्रिय कर्जा अनुपात ५.८२ प्रतिशत पुगेको छ ।

त्यस्तै लक्ष्मी सनराइज ५.४४ प्रतिशत, सिटिजन्स ५.४१, हिमालयन ४.९८, प्रभु ४.९४, कुमारी ४.८९, प्राइम कमर्सियल ४.८६, कृषि विकास ४.७८, ग्लोबल आईएमई ४.६७ र एनआईसी एसिया ४.२४, नबिल ४.२४ र राष्ट्रिय वाणिज्य बैंकको ४.२३ प्रतिशत निष्क्रिय कर्जा अनुपात छ ।

१२ वाणिज्य बैंकको निष्क्रिय कर्जा अनुपात ४ प्रतिशतभन्दा माथि पुगेको छ । त्यसमा पनि वासलातको आकार ठूलो भएका बैंकको नै निष्क्रिय कर्जा अनुपात उच्च हुँदा समग्र वाणिज्य बैंकहरूको निष्क्रिय कर्जा अनुपात करिब ४.४ प्रतिशत पुगेको छ ।

१ प्रतिशतभन्दा कम निष्क्रिय कर्जा अनुपात भएको बैंक एभरेस्ट मात्रै छ । एभरेस्टको ०.७७ प्रतिशत हुँदा एसबीआईको १.८४ र स्ट्यान्डर्ड चार्टर्डको १.९५ प्रतिशत छ । सानिमाको २.९४ प्रतिशत हुँदा अन्य बैंकको निष्क्रिय कर्जा अनुपात भने ३ प्रतिशतमाथि लागेको छ । दुई वर्ष अगाडिसम्म नेपालका वाणिज्य बैंकहरूको कुल निष्क्रिय कर्जा अनुपात नै १ प्रतिशतको करिब हुने गरेको थियो । तर, अहिले खुद निष्क्रिय कर्जा अनुपात नै डेढ प्रतिशत नाघेको छ ।

खुद निष्क्रिय कर्जा अनुपात १ प्रतिशतभन्दा कम हुनेमा नेपाल एसबीआई बैंकको ०.२९ प्रतिशत, एभरेस्ट ०.३३, स्ट्यान्डर्ड चार्टर्ड ०.७४ र हिमालयन बैंकको ०.७८ प्रतिशत छ । अन्य सबै बैंकका निष्क्रिय कर्जा अनुपात १ प्रतिशत नाघेको छ ।

पाँच वाणिज्य बैंकको खुद निष्क्रिय कर्जा २ प्रतिशत नाघेको हो । सिटिजन्स बैंकको खुद निष्क्रिय कर्जा अनुपात २.५१ प्रतिशत, लक्ष्मी सनराइज २.२३, कृषि विकास २.१४, एनआईसी एसिया २.०८ र सिद्धार्थ बैंकको निष्क्रिय कर्जा अनुपात २.०६ प्रतिशत छ ।